A partir de su publicación el proyecto de reforma tributaria del Gobierno Petro ha tenido varias controversias sobre todo por la creación de nuevos impuestos y la eliminación de exenciones y beneficios tributarios. No obstante, el mismo proyecto y en sus distintos debates ha sufrido cambios y se esperan cambios posteriores a la misma, con la radicación de la ponencia y sus revisiones posteriores que actualmente proyecta una meta de recaudo de $22 billones, reduciendo en $3 billones la propuesta inicial. A continuación, se relacionan los principales cambios, respecto al texto inicial:

Impuesto sobre la renta

Personas naturales

- Se excluyen las ganancias ocasionales de la cédula general, es decir, no se sujetan a la progresividad del impuesto de renta (0%- 39%).

- Las rentas exentas y deducciones de la cédula general, continúa limitada al 40% de los ingresos brutos menos los ingresos no constitutivos de renta, no obstante, no puede exceder de un valor anual equivalente a 1.340 UVT anuales, $56 millones aproximados, actualmente $192 millones, la propuesta inicial lo reducía a 1.210 UVT, $50 millones aproximadamente.

- Se establece una deducción de hasta cuatro dependientes económicos, cada uno por 72 UVT, $3 millones, independientemente de la limitación anterior.

- Podrán solicitar como deducción el 1% de las adquisiciones de bienes y/o servicios sin que exceda de 240 UVT, $10 millones en el respectivo año gravable, independientemente que tenga o no relación de causalidad, siempre y cuando se cumpla con los siguientes requisitos: i) No haya sido solicitada como beneficio o crédito fiscal en el impuesto sobre la renta o impuesto sobre las ventas, ii) Debe estar soportada por factura electrónica de venta con validación previa, iii) Su pago debe realizarse por medio de una entidad vigilada por la superintendencia financiera dentro del periodo gravable, y iv) la Factura electrónica debe ser expedida por sujetos obligados a FE. Lo anterior, no estará sujeto al límite de las rentas exentas y deducciones y no se deberá tener en cuenta para el cálculo de retención.

Personas Jurídicas

- Para las instituciones financieras, aseguradoras y reaseguradoras, las sociedades comisionistas de bolsa de valores y las bolsas de bienes y productos agropecuarios, las bolsas de bienes y productos agropecuarios, agroindustriales y otros commodities y los proveedores de infraestructura del mercado de valores, establece una sobretasa de cinco (5) puntos adicionales para los años gravables 2023 a 2027, y serán aplicables a las personas jurídicas que en el año gravable correspondiente, tengan una renta gravable igual o superior a $5.020 millones aproximadamente.

De lo anterior, es importante resaltar que no será permanente (propuesta inicial) y amplía los contribuyentes sujetos a esta sobretasa. Ahora bien, queda por evaluar su impacto para los sectores afectados.

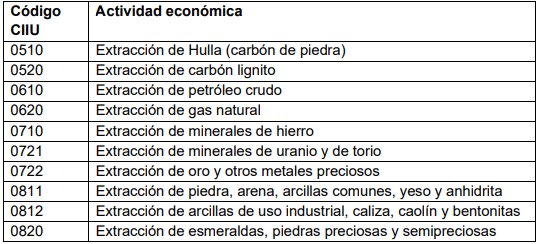

2. Las sociedades nacionales y sus asimiladas, los establecimientos permanentes de entidades del exterior y las personas jurídicas extranjeras con o sin residencia en el país, que perciban ingresos por alguna de las siguientes actividades económicas, distintas a las involucradas en la producción de minerales de transición, deberán liquidar puntos adicionales de la siguiente manera:

- 2023, 10 puntos (tarifa total 45%)

- 2024, 7.5 puntos (tarifa total 42.5%)

- 2025 y siguientes, 5 puntos (tarifa total 40%)

Lo anterior, es aplicable a las personas jurídicas que, en el año gravable correspondiente, tengan una renta gravable igual o superior a $2.100 millones aproximadamente. Sujeta a un anticipo del 100% y se pagará en 2 cuotas iguales anuales en los plazos que fije el reglamento. El umbral se calculará de manera agregada para las actividades realizadas por personas vinculadas acorde al 260-1 del ET.15

3. Los contribuyentes cuya actividad económica principal sea la generación de energía a través de recursos hídricos, liquidarán una sobretasa de tres (3) puntos adicionales sobre la renta y complementarios durante los años gravables 2023 a 2026. Tarifa total 38%. Solo será aplicable a las personas jurídicas que, en el año gravable correspondiente, tengan una renta gravable igual o superior a $1.260 millones aproximadamente. Lo anterior se calculará de manera agregada para las actividades realizadas por personas vinculadas según los criterios de vinculación. Sujeta a anticipo del 100%.

4. Las sociedades nacionales y sus asimiladas, los establecimientos permanentes de entidades del exterior y las personas jurídicas extranjeras con o sin residencia en el país tendrán una tarifa del 15% sobre los ingresos percibidos en la prestación de servicios hoteleros, parques temáticos de ecoturismo y/o de agroturismo, por un término de 10 años, que se efectúen en i) nuevos proyectos, ii) remodelen y/o amplíen, siempre y cuando el valor no sea inferior a 50% del valor de adquisición del inmueble bajo las reglas del artículo 90 del ET. Sujeto a los siguientes requisitos:

- Que se realice en municipios de hasta 200 mil habitantes.

- En municipios listados en los programas de desarrollo con enfoque territorial- PDET.

- Cuente con licencia expedida por la autoridad competente y la aprobación de la curaduría urbana o alcaldía municipal.

- Cuente con RNT habilitado.

- Se realice durante los cinco (5) años siguientes a partir de la entrada en vigencia de la presente ley y se inicie el servicio en ese periodo.

- Deberá ser autorizado y aprobado por el Ministerio de Comercio, Industria y Turismo para la procedencia de este beneficio.

- No se aplicará a moteles y residencias.

5. Cuando la tasa efectiva de tributación de los contribuyentes de que trata el articulo 240 del ET, incluida la sobretasa, sea inferior al 15%, su impuesto se incrementará hasta alcanzar la tasa efectiva indicada, es decir 15%. No será aplicable a las Zonas Económicas y Sociales Especiales (ZESE) durante el periodo que su tarifa sea del 0%.

6. Las zonas francas podrían mantener la tarifa del 20%, siempre y cuando en desarrollo de su plan de internacionalización y ventas anuales, la suma de los ingresos netos de los usuarios industriales de zonas francas por operaciones con el territorio aduanero nacional o por actividades diferentes por las cuales están calificados, autorizados o reconocidos como usuarios de zona franca, no superen el umbral del 40% para el año gravable 2024, 30% para el año gravable 2025 y 20% para el año gravable 2026, de los ingresos netos totales. Si no cumplen con lo anterior, se gravarán a la tarifa general.

Los usuarios industriales que lleguen a superar los umbrales durante 3 años consecutivos perderían su calificación y beneficios. Lo anterior aplicará a partir de 2024 y se mantendrá la tarifa del 20% para el año gravable 2023 para los usuarios industriales. Así mismo, la tarifa de renta y complementarios del 20% se mantiene para las zonas francas, costa afuera y usuarios operadores. De lo anterior, se colige que las zonas francas creadas en el Municipio de Cúcuta estarán sujetos a las nuevas condiciones y eliminaría el beneficio a la tarifa del 15%,

7. El Límite global a beneficios y estímulos tributarios se incrementa 2 puntos respecto a la propuesta inicial, quedando en un 5% y será aplicable a los señalados expresamente en el artículo 259-1 del ET propuesto.

8. Se adiciona el numeral 17 al artículo 24 del ET, indicando que serán ingresos de fuente nacional los ingresos provenientes de la venta de bienes y/o prestación de servicios realizada por personas no residentes o entidades no domiciliadas en el país con PES, a favor de clientes y/o usuarios ubicados en Colombia, acorde al artículo 20-3 ET.

9. Se exceptúan de ingresos en especie los pagos efectuados a terceras personas en cumplimiento de pactos colectivos de trabajadores y/o convenciones colectivas de trabajo.

10. Serán agentes de retención

11. Salvo de los establecimientos públicos, y en general de cualquier establecimiento descentralizado, las entidades consideradas como no contribuyentes del impuesto sobre la renta estirarían sujetas a imposición a una tarifa del 20%, respecto de ingresos provenientes por actividades comerciales.

12. Se gravan las iglesias al impuesto sobre la renta sobre operaciones comerciales distintas a las actividades asociadas al oficio religioso, al culto, al rito, a prácticas que promuevan el apego a sentimientos religiosos, actividades de educación o beneficencia realizadas bajo la misma persona jurídica.

13. La readquisición de acciones, participaciones o cuotas de interés social generarán renta líquida ordinaria, y no INCRGO para los socios, accionistas o participes, independientemente del tiempo de posesión.

14. Se contempla como proyectos calificables en el régimen de obras por impuestos aquellos que se desarrollen en municipios de los departamentos que conforman la Amazonia, con una población inferior a 85.000 habitantes certificado por la autoridad competente.

15. Se amplía la restricción de beneficios fiscales concurrentes, contemplados en el artículo 23 de la Ley 383 de 1997, incluyendo las rentas exentas, los INCRGO y la reducción de la tarifa impositiva.

16. Se propone un aporte voluntario, que el contribuyente podría pagar si lo desea dentro de su declaración de renta.

Impuesto a los dividendos

- Se otorga un descuento tributario del 19% a la renta líquida cedular de dividendos y participaciones de personas naturales residentes y sucesiones ilíquidas.

- Se incrementará al 10% (hoy 7.5%) la tarifa de retención que aplica para dividendos pagados entre sociedades nacionales que será trasladable a la persona natural residente o inversionista residente del exterior.

- Se incrementará al 20% (hoy 10%) la tarifa de impuesto sobre la renta los dividendos o participaciones recibidos por establecimientos permanentes de sociedad extranjeras, cuando provengan de utilidades que hayan sido distribuidas a título de INCRGO.

- A efectos de determinar la base gravable, se seguirán las siguientes reglas especiales:

a. Para determinar el valor sujeto al impuesto al patrimonio por las acciones o cuotas de interés de sociedades nacionales que no coticen en la Bolsa de Valores de Colombia o en una bolsa de reconocida idoneidad internacional, corresponde al mayor entre su costo fiscal y su valor intrínseco. Será progresivo de la siguiente manera, si el mayor valor es intrínseco, se tomará:- 2023, 25%

- 2024, 50%

- 2025, 75%

- 2026 y siguientes, 100% y se adicionará al costo fiscal. Lo anterior también es aplicable a las fiducias mercantiles o fondos de inversión colectiva cuyos activos sean acciones o cuotas que no coticen en bolsa.

Sin embargo, cuando se tengan acciones o participaciones en ciertas sociedades consideradas sociedades emergentes innovadoras, el valor a considerar para efectos del impuesto al patrimonio sería su costo fiscal en la medida en que se cumplan los siguientes requisitos:

(i) Que la constitución no sea mayor a 4 años y su propósito sea el desarrollo de un negocio innovador y escalable, además que su actividad económica principal involucre el uso intensivo de tecnologías digitales o la ejecución de programas de investigación, desarrollo e innovación (I+D+i); (ii) Que haya recibido al menos 105.000 UVT, $4.410 millones de inversión en el capital durante el año gravable o los 4 anteriores, a cambio de al menos el 5% de participación en el capital de la sociedad; (iii) Que no haya tenido renta líquida gravable en el año inmediatamente anterior; y (iv) Que el costo fiscal de las acciones de uno o varios de los accionistas no fundadores o iniciales, sea por lo menos 3 veces su valor intrínseco con base al patrimonio líquido a 31 de diciembre del año gravable inmediatamente anterior.

Cuando los beneficiarios de fundaciones de interés privado, trusts, seguros con componente de ahorro material, fondos de inversión o cualquier otro negocio fiduciario estén condicionados o no tengan control de los activos subyacentes, quien tendrá la obligación de declararlas para efectos del impuesto al patrimonio será el fundador, constituyente u originario.

- Tarifa temporal desde 2023 hasta el 2026 del 1.5% para patrimonios que superen 239.000 UVT, $10.000 millones aproximadamente. A partir del 2027 la tarifa sería del 1% para la proporción de los patrimonios gravados que superen 122.000 UVT, $5.000 millones aproximadamente.

Impuesto al patrimonio

Régimen simple de tributación (SIMPLE)

- Se reducen las tarifas consolidadas de las categorías del régimen SIMPLE respecto al impuesto unificado y sus anticipos bimestrales.

- Se excluyen a las actividades de servicios profesionales, de consultoría y científicos, incluidos los servicios de profesiones liberales.

- Se establece un descuento para los contribuyentes del SIMPLE respecto al GMF pagado y certificado, siempre que no exceda del 0.0004% de los ingresos netos del contribuyente, la parte del impuesto de industria y comercio no podrá ser cubierta con dicho descuento.

- Los contribuyentes del SIMPLE que no superen los 3.500 UVT de ingreso, $146 millones aproximadamente, deberán presentar únicamente una declaración anual consolidada.

- Las personas naturales contribuyentes del SIMPLE, no serán responsables de IVA cuando los ingresos netos sean inferiores a 3.500 UVT, $146 millones, independientemente de su actividad.

Medidas sectoriales

- Se ajusta las tarifas específicas para ACPM $191, gasolina $169 y gas natural $36.

- Se elimina ineficacia de las declaraciones presentadas sin pago total.

- A partir del 2024 las tarifas correspondientes a combustibles fósiles de gas natural, ACPM y gasolina se ajustarían con la variación en el índice de precios al consumidor (IPC).

Impuesto nacional al carbono

Impuesto a plásticos de un solo uso

- Ajusta la definición de “Producto plástico de un solo uso” acorde a la Ley 2232 de 2022 en su artículo 2 numeral 18.

- Solamente estarán excluidos los productos plásticos de un solo uso señalados en el parágrafo del articulo 5 de la Ley 2232 de 2022.

- Se elimina ineficacia de las declaraciones presentadas sin pago total.

1. Modifica el hecho generador indicando que está constituido por:

a. La producción, venta, retiro de inventarios o los actos que impliquen la transferencia de dominio a título gratuito u oneroso

b. La importación.

2. Se aplica a bienes gravados taxativamente y que contengan azúcares añadidos.

3. Se adicionan como gravadas las partidas 04.03 y 04.04 (lácteos con adición de azúcar) excepto la subpartida 04.04.90.00.00, y se eliminan las partidas 17.01, 17.02, 18.06 (polvos con adición de azúcar) y 22.03 (bebidas a base de malta).

4. Incluye a la exención del impuesto los derivados lácteos definidos como productos elaborados a partir de leche higienizada coagulada por acción de microrganismos como lactobacillus bulgáricus, streptococcus termóphilus, streptococcus lactis o cremoris, los cuales deben estar abundantes y viables en el producto final y los alimentos líquidos y/o polvos para propósitos médicos especiales.

5. Se trataría como un impuesto separado, y no dentro de los impuestos nacionales al consumo.

6. Modifica los parágrafos 2, 3, 4 y adiciona el parágrafo 5, que incluyen fiscalización y control e indican que no se causará el impuesto cuando sean exportados por el productor, además de indicar que las operaciones anuladas, rescindidas o resueltas de los bienes gravados con el impuesto dan lugar a menor valor a pagar del impuesto, sin que otorguen derecho a devolución, respectivamente.

7. No serían responsables del impuesto los productores, personas naturales que, en el año gravable anterior o año en curso, hubieren obtenido ingresos brutos por actividades gravadas con este impuesto, inferiores a 3.500 UVT, $146 millones aproximadamente.

Productos comestibles ultraprocesados

8. Se adiciona, para los bienes importados, deberán informar en la declaración los gramos de azúcar por cada 100 ml.

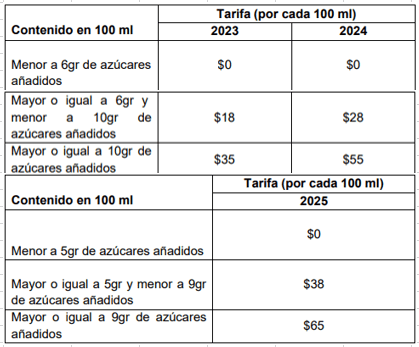

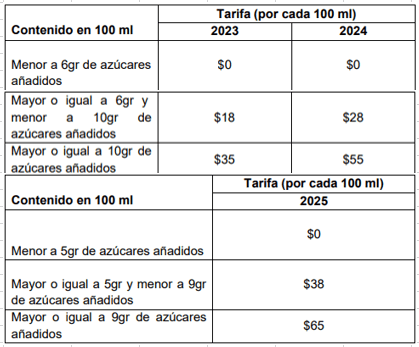

9. Se proponen tarifas por cada año de la siguiente manera:

10. A partir del año 2026, el valor de las tarifas del año 2025 se ajustará cada 1 de enero en el mismo porcentaje en que se incremente la UVT.

11. El impuesto se casusa por la producción, la venta, retiro de inventario o transferencia a título gratuito u oneroso que realice el productor y en importación al tiempo de la nacionalización

Productos comestibles ultraprocesados

1. Modifica el hecho generador a los productos comestibles ultraprocesados industrialmente y/o con alto contenido de azucares añadidos, indicando que está constituido por:

a. La producción, venta, retiro de inventarios o los actos que impliquen la transferencia de dominio a título gratuito u oneroso y,

b. La importación.

2. Se aplica a bienes gravados taxativamente y que contengan azucares añadidos.

3. Se adicionan como gravadas la partida 17.04, 20.07 y la subpartida 04.04.90.00.00, y se eliminan las partidas 17.01, 17.02 (polvos con adición de azúcar) y 02.01 (Carnes y despojos comestibles).

4. Modifica los parágrafos 1, 2 y 3 y elimina el parágrafo 4 de la propuesta inicial, que incluyen cálculo de porcentaje e indican que no se causará el impuesto cuando sean exportados por el productor, además de indicar que las operaciones anuladas, rescindidas o resueltas de los bienes gravados con el impuesto dan lugar a menor valor a pagar del impuesto, sin que otorguen derecho a devolución, respectivamente.

5. No serían responsables del impuesto los productores personas naturales que, en el año gravable anterior o año en curso, hubieren obtenido ingresos brutos por actividades gravadas con este impuesto, inferiores a 3.500 UVT, $146 millones aproximadamente.

6. Se adiciona un parágrafo en el articulo 513-7, que indica que la definición esta establecida en el artículo 440 del ET.

7. Tarifa progresiva para el año 2023 10%, año 2024 15% y 2025 y siguiente del 20%.

Para los efectos de los impuestos sectoriales se propone un periodo gravable bimestral. Cuando se trate de importaciones el impuesto se liquidará y pagará conjuntamente con la liquidación y pago de tributos aduaneros. No habrá lugar a presentar declaración de los impuestos sectoriales en los periodos en los cuales no se hayan realizado operaciones sometidas.

1. Se modifica la definición del PES y al eliminar el artículo 56 de la propuesta inicial, lo excluye del concepto de establecimiento permanente y sucursales.

2. Se presume que existe PES:

a. En el caso de la venta de bienes:

i. Mantenga una interacción deliberada y sistemática en el mercado colombiano el cual se presume: i) la interacción o despliegue de mercadeo con 300.000 o más clientes y/o usuarios ubicados en territorio colombiano durante el año gravable anterior, o en curso, o ii) la posibilidad de visualizar el precio de los bienes en pesos colombianos o que se permita el pago en pesos colombianos; y

ii. Durante el año gravable anterior, o el año gravable en curso, se obtengan ingresos brutos de 31.300 UVT, $1.310 millones aproximadamente o más por transacciones que involucren venta de bienes con clientes y/o usuarios ubicados en Colombia.

b. Para la prestación servicios digitales desde el exterior; se generaría un PES, con independencia de los criterios antes mencionados para los servicios mencionados en la normativa propuesta.

3. Estarán sujetos a retención en la fuente del 10% y la persona no residente o entidad no domiciliada, podrá optar por declarar y pagar impuesto sobre la renta a la tarifa del 5% sobre la totalidad de los ingresos brutos derivados de la venta de bienes y/o servicios digitales, desde el exterior, a usuarios ubicados en Colombia. Si opta por lo anterior, podrá solicitar la no aplicación de la retención en la fuente indicada en el inciso 8 del artículo 408 del ET.

4. Serán agentes de retención las entidades emisores de tarjetas débito y crédito, los vendedores de tarjetas prepago, las recaudadoras de efectivo a cargo de terceros, las pasarelas de pago, los agentes de retención del artículo 368 del ET y demás designados por la DIAN.

5. Lo anterior, sin perjuicio de los convenios de doble imposición suscritos por Colombia.

6. En acuerdos internacionales suscritos por Colombia que prohíba esta tributación, dejará de surtir efectos para los ejercicios fiscales que comiencen con posterioridad a la fecha en que entre en vigor dicho acuerdo.

Otras disposiciones

1. Se elimina de la propuesta el impuesto a las exportaciones de petróleo crudo, carbón y oro.

2. Se eliminan los articulo 45 a 54, 56 de la propuesta inicial.

3. El servicio de transporte de valores sería gravado con IVA.

4. Con la eliminación del artículo 66 de la propuesta inicial, se gravaría con IVA las importaciones de bienes objeto de tráfico postal, envíos urgentes o envíos de entrega rápida cuyo valor no exceda de USD$200.

5. Días sin IVA no se incluyen

6. Para las obligaciones tributarias y aduaneras que se paguen totalmente hasta el 30 de junio de 2023, y facilidades o acuerdos de pago que se suscriban hasta el 30 de junio de 2023, la tasa de interés de mora será equivalente al 50% de la aplicable.

7. Intercambio de información entre entidades de control tributario y parafiscal.

Presencia Económica Significativa (PES)

8. Se otorgan facultades extraordinarias al presidente de la República por el término de 6 meses, para expedir un nuevo régimen sancionatorio y de decomiso de mercancías en materia aduanera, así como el procedimiento aplicable a seguir por la DIAN.

9. Se elimina la declaración por facturación para el IVA e impuesto nacional al consumo. No obstante, podrá aplicarse la determinación del impuesto de IVA e impuesto nacional al consumo mediante factura, cuando se presente omisión en el cumplimiento de las mismas.

10. Se extendería el término que tienen anualmente las entidades del régimen tributario especial (RTE) para actualizar dicha calidad a los primeros 6 meses de cada año, hoy los primeros 3 meses.

11. La DIAN informará dentro de diez (10) días hábiles, los requisitos que no se cumplieron acorde al artículo 364-5, para que el solicitante subsane dentro del mes siguiente al envió de la comunicación.

12. Se incluye una excepción a la regla de ineficacia, donde las declaraciones de retención en la fuente sin pago total producirán efectos legales, siempre y cuando el valor dejado de pagar no supere diez (10) UVT, $418 mil, y el mismo se cancele a más tardar dentro del año siguiente contado a partir de la fecha de vencimiento. Lo anterior, sin perjuicio de los intereses de mora a que haya lugar. Adicionalmente, se contempla la oportunidad de subsanar la retención en la fuente sin pago total que se encuentre ineficaz a la entrada en vigencia de la ley, y que su valor adeudado sea igual o inferior a 10 UVT, $418 mil, hasta el 30 de junio de 2023.

13. El impuesto de timbre incrementa para documentos elevados a escritura pública, que correspondan a actos de enajenación de inmuebles y aplicaría una tarifa de 1.5% al valor que exceda de 20.000 UVT, $837 millones. También aplicaría a escrituras públicas en que se enajenen naves, o en las cuales se establezcan hipotecas sobre los mismos.

14. No se contemplan delitos penales en el texto inicial y su modificación.

No obstante, se esperan cambios y análisis a profundidad sobre algunos de los puntos que entraron en esta modificación, con el fin de evaluar sus impactos en la economía del país y las implicaciones legales y constitucionales a que haya lugar para algunos sectores. Se necesita trabajar aún más para llevar a cabo una reforma que aporte cambios significativos hacia la anhelada reforma estructural, por el momento queda esperar que el gobierno y sus entidades de control tengan una mejor armonía y trabajen bajo la realidad que representa Colombia en la actualidad para poder llevar, hacia la “aplicación” de países que operan economías con capacidad contributiva mayor.